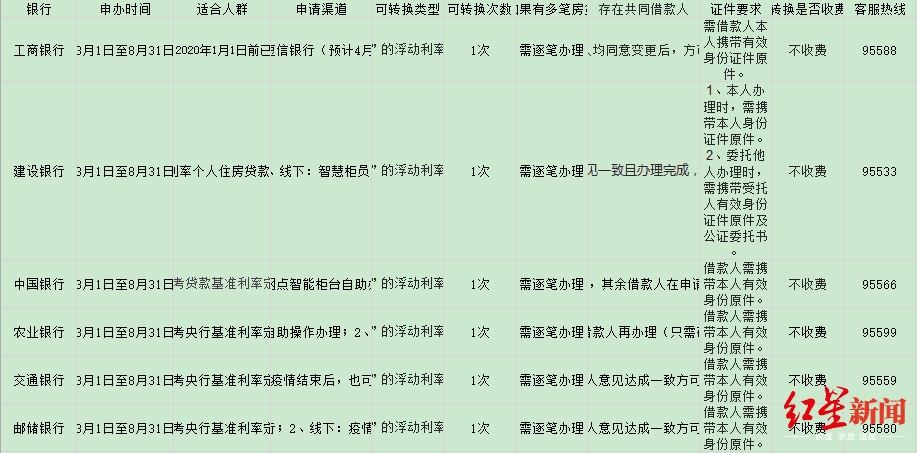

2019年12月28日,央行发布公告,宣布自2020年3月1日起对存量浮动利率贷款的定价基准实施转换,原则上整个工作将于8月31日前完成。2月29日,截至红星新闻记者发稿时,已有建设银行、中国银行、农业银行、工商银行、交通银行、邮储银行正式公布了对这次存量房贷利率进行变更的细则。按照央行要求,其他各家银行也将陆续公布其相关政策。

六大国有银行房贷新政(备注:以上信息来自于各家银行官方披露的信息,仅供参考,详询各银行客服热线)

这样变化:LPR代替基准利率

很多年以来,商业银行在发放贷款时,都是参照央行公布的基准利率进行上下浮动,从而制定出适合客户的实际执行利率。2019年8月17日,央行改革完善贷款市场报价利率(LPR),废除传统的基准利率,确立LPR为事实上的贷款基准利率,并于每月20日公布最新的LPR,各家银行在此基础上进行加点,从而形成自己对客户的实际执行利率。2020年2月20日,央行公布的LPR为:1年期4.05%,5年期以上4.75%。

换言之,以前:房贷利率=贷款基准利率+贷款基准利率×浮动比例

改革后:房贷利率=LPR利率+加点

那么,加点是如何计算的?

根据央行2019年12月28日的公告,“商业性个人住房贷款的加点数值应等于原合同最近的执行利率水平与2019年12月发布的相应期限LPR的差值”“加点数值在合同剩余期限内固定不变”。(注意,央行12月20日公布的5年期以上LPR为4.80%)

举两个例子:

1、旧的基准利率上浮20%

如果A房贷合同期限是30年,剩余期限是10年,原合同约定的利率为在5年期以上贷款基准利率4.9%上浮20%,也就是执行利率4.9%×(1+20%)=5.88%。A加点是5.88%-4.8%=1.08%(加点108个基点)。

旧合同:贷款利率=贷款基准利率+贷款基准利率×浮动比例=4.9%×(1+20%)=5.88%

新合同:贷款利率=LPR利率+加点=4.8%+1.08%=5.88%

2、旧的基准利率打9折

如果B房贷合同期限是30年,剩余期限是10年,原合同约定的利率为在5年期以上贷款基准利率4.9%打9折,也就是执行利率4.9%×0.9=4.41%。

B加点值是4.41%-4.8%=-0.39%(加点-39个基点)

旧合同:贷款利率=贷款基准利率+贷款基准利率×浮动比例=4.9%×0.9=4.41%

新合同:贷款利率=LPR利率+加点=4.8%+(-0.39%)=4.41%

由此可见:

1、新合同中,每个人的加点是不同的,如果你原来房贷是上浮,加点值是正值,上浮比例越大,加点值就越大。如果你原来房贷是打折,那么加点值是负值,折扣越大,减点值就越大。

2、在LPR(新的贷款基准利率)未下调前,新旧合同的变更对房贷利率不构成影响。

3、考虑到加值点是参考2019年12月发布的相应期限LPR利率,这意味着2019年12月之后如果LPR利率下调,那么已经购房(有房贷)的人群房贷利率也将因此降低。

2月20日,央行公布的最新贷款市场报价利率(LPR)为,1年期4.05%,下调10个基点,5年期以上为4.75%,下调5个基点。由于房贷属于长期贷款,这意味着房贷利率下调了5个基点。

未必马上变化:重定价日和重定价周期决定

从3月1日起,房贷存量客户就可以向贷款所在银行提交变更合同的申请,但这并不意味着变更后的月供就会发生变化,一个最重要的原因是存在重定价日和重定价周期的问题。

红星新闻记者获悉,在原来的贷款合同中,对绝大多数借款人而言,当初都是选择的次年调整利率。也就是说,如果央行在2016年8月降息25个基点,借款人的月供并不是从9月份就开始下降了,而是要等到2017年1月1日。同理,如果是2015年5月降息,仍然要等到2017年1月1日才下调。

根据央行2019年12月28日的公告,“金融机构与客户协商定价基准转换条款时,可重新约定重定价周期和重定价日,其中商业性个人住房贷款重新约定的重定价周期最短为一年。”怎么理解呢?这就是说,在新的房贷合同中,关于重定价周期和重定价日,客户可以和银行商量,但是重定价周期最短为一年。意味着,如果你在3月5日与银行进行了贷款合同变更,确定的重定价日为3月10日,重定价周期为一年。那么,到了每年的3月10日,如果央行公布的最近一次的LPR下调了,那么你的房贷执行利率也会下调。

在采访中,银行人士表示,目前利率步入降息通道,所以建议客户在与银行商量时,可以选择“浮动利率”,而不是“固定利率”,因为随着LPR的下降,你对应的房贷利率也会下降,每月的月供也会减少。

红星新闻记者 杨斌